1. Tín dụng là gì? Những điều cần biết

Khái niệm tín dụng

Tín dụng là quan hệ chuyển giao quyền sử dụng vốn từ người cấp tín dụng sang người được cấp tín dụng trên cơ sở có hoàn trả và có thời hạn

Tín dụng ngân hàng: Bên cấp tín dụng: ngân hàng thương mại, công ty tài chính, công ty cho thuê tài chính, quỹ tín dụng nhân dân…Bên xin cấp tín dụng: các cá nhân và tổ chức có nhu cầu tài trợ vốn tín dụng

Phân loại tín dụng ngân hàng

Căn cứ vào phương thức tín dụng:

-

Cho vay

-

Bảo lãnh

-

Chiết khấu

-

Bao thanh toán

-

Cho thuê tài chính

Căn cứ thời hạn của tín dụng:

-

Tín dụng ngắn hạn ( ≤ 12 tháng)

-

Tín dụng trung hạn (trên 1 năm đến 5 năm)

-

Tín dụng dài hạn (trên 5 năm)

Căn cứ vào điều kiện cấp tín dụng:

-

Tín dụng có đảm bảo

-

Tín dụng không đảm bảo

Nguyên tắc cho vay:

Sử dụng vốn đúng mục đích + Hoàn trả nợ gốc và lãi đúng hạn

2. Quy trình tín dụng chung

– Quy trình tín dụng là quá trình tổ chức thực hiện cấp tín dụng phù hợp với năng lực mỗi ngân hàng nhằm tạo điều kiện thuận lợi cho ngân hàng thu hồi nợ và lãi đúng hạn.

– Quy trình cấp tín dụng về bản chất là bảng tổng hợp mổ tả ngân hàng từ khi tiếp nhận hồ sơ vay vốn của khách hàng cho đến khi quyết định cấp tín dụng, giải ngân, thu nợ và thanh lý hợp đồng tín dụng

Bộ phận kinh doanh: CV quan hệ khách hàng và TP/PP kinh doanh

Bộ phận thẩm định: CV Thẩm định và TP/PP Thẩm định

Tại bộ phận kinh doanh

-

B1: tiếp nhận hồ sơ: Chuyên viên quan hệ khách hàng đánh giá thực tế khách hàng, thu thập hồ sơ khách hàng và hoàn thành để xuất tín dụng

-

B2: Trình ký cấp Kiểm soát phòng là TP/PP kinh doanh

Tại Bộ phận thẩm định

-

B3: Chuyên viên thẩm định đánh giá lại hồ sơ khách hàng: Phân tích đánh giá trên hồ sơ, báo cáo đề xuất tín dụng của chuyên viên quan hệ khách hàng và đanh giá thực tế khách hàng. Từ đó ra quyết định đồng ý/từ chối cho vay trong báo cáo Thẩm định khách hàng

Tại phòng của cấp Phê duyệt

-

B4: Căn cứ theo báo cáo đề xuất tín dụng, báo cáo Thẩm định khách hàng, GĐ/PGĐ chi nhánh ra quyết định phê duyệt/từ chối hồ sơ

Tại bộ phận hỗ trợ tín dụng

-

B5: Trường hợp hồ sơ được phê duyệt, CV hỗ trợ tín dụng tiến hành soạn hồ sơ

-

B6: Ký khách hàng và giải ngân

-

B7: Chăm sóc sau giải ngân: Nhắc nợ và thu hồi nợ

3. Thẩm định tín dụng

Thẩm định tín dụng là việc phân tích, đánh giá hồ sơ xin cấp tín dụng của khách hàng để làm cơ sở ra quyết định tín dụng.

Ý nghĩa của thẩm định tín dụng:

-

Đánh giá mức độ tin cậy và hiệu quả của phương án vay vốn

-

Đánh giá mức độ rủi ro của khoản tín dụng

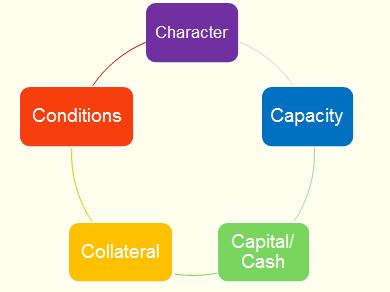

Phương pháp 5C

Thẩm định tư cách pháp lý

-

Thẩm định tư cách pháp nhân của KHDN, năng lực hành vi dân sự của KHCN

-

Xác định liệu khách hàng có thuộc trường hợp không được vay vốn, hạn chế vay vốn

-

Thẩm định thẩm quyền của người tham gia ký kết hợp đồng tín dụng

-

Kiểm tra xem khách hàng có thuộc nhóm KH có liên quan

Thẩm định năng lực tài chính

Đánh giá tình hình tài chính khách hàng thông qua:

-

Phân tích báo cáo tài chính của KHDN

-

Tổng hợp mức thu nhập đối với KHCN

-

Thẩm định khả năng trả nợ của khách hàng

Phòng thẩm định/ Quản lý rủi ro

-

Thẩm định (QLRR) có trách nhiệm thẩm định hồ sơ tín dụng và chịu trách nhiệm về đề xuất của mình

-

Không có lợi ích liên quan đối với kết quả phê duyệt è đảm bảo tính khách quan è hạn chế rủi ro đạo đức

-

Thẩm định (QLRR) tồn tại ở cấp chi nhánh và cấp hội sở NHTM. Tùy theo quy mô khoản vay mà hồ sơ do cấp nào thẩm định chính

Tổng hợp các loại thẩm định tín dụng

-

Thẩm định rủi ro

-

Thẩm định tài sản đảm bảo

-

Thẩm định tín dụng ngắn hạn

-

Thẩm định tín dụng dài hạn